新入社員やシニア層は必読!「正しいお金の貯め方」と「マネーの知識」を身につけるのに4月は最適

平均額には統計のカラクリがある

シニア層も基本は同じだ。3カ月から半年分の生活費は普通預金などに置いておく。2人以上世帯の消費支出は平均で約29万4000円。年齢によって多少のバラつきはあるものの90万円から180万円はイザというときのために置いておきたい。

金融資産の平均保有額(2人以上世帯)は50代、60代、70代とも1000万円以上ある。60代に限れば2000万円超えだ。これだけ貯めておけば、平均的な家計というわけだが、実は統計のカラクリがある。

この数字には超金持ちも入っているので、例えば2億円の金融資産を保有している人が1人いるだけで平均額はグッと引きあがる。仮に10世帯を調査。2億円が1世帯、1000万円が1世帯、600万円が3世帯、300万円が5世帯だとすると、平均額は2430万円。10世帯中、9世帯が平均以下となってしまう。

統計には「中央値」がある。上から順番に並べてちょうど真ん中の順位はいくらかというものだ。前出のケースだと、5番目600万円、6番目300万円なので「(600万+300万)÷2=450万円」。中央値のほうが実態に近いといえそうだ。

中央値を見ると、50代の金融資産は300万円、60代と70代は700万円。こちらのほうが、より身近な数字だから、平均額より少ないと嘆くことはない。

■投資額は「損してもいい」の3倍まで

「シニア層も資産運用の3分の1は株式投資でいいと思います。新NISAの成長投資枠を利用すれば非課税での運用も可能です。株式相場はいま日経平均が4万円前後をウロウロしていますが、今年度の企業業績予想が固まってくる4月下旬には株高傾向になると踏んでいます。年末には4万円台半ばに到達しているかもしれません。ここから個別銘柄を買うなら電力やガス、鉄道など公共性の高い会社がいいと思います」(倉多慎之助氏)

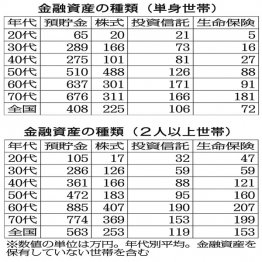

さて、株式投資の金額はどのぐらいをメドにすればいいか。「家計の金融行動に関する世論調査」によると、平均額は253万円。年代別では50代が183万円、60代407万円、70代369万円だ。

金融資産の内訳(種類)で最も多いのは預貯金の563万円、次いで株式、生命保険(貯蓄額)、投資信託となっている。

「ただ、新NISAの登場やインフレの影響もあって預貯金は減少傾向といえます。近ごろは金(ゴールド)や投信のオルカン(オールカントリー=全世界株式)への投資も人気になっています。物価高により、預貯金は実質的な目減りが激しくなってきたし、お金をどこに置いておくかを真剣に考えるシニア層は増えています」(金融関係者)

新NISAでインデックス型(指数連動型)のオルカンを購入する人が増えている。気をつけたいのは投資の限度額だ。オルカンは比較的、安全な投信だがリスク商品には違いない。

基本的には「損を出してもいい」と思える3倍以内に投資額を抑えること。100万円の損失だったら諦める……と覚悟すれば投資額は300万円まで。

日経平均の雲行きは怪しくなってきた。まずは無理のない範囲で資産運用をスタートさせたい。